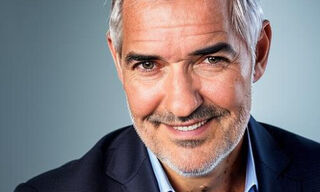

Die Beziehungspflege mit den Kunden sei nirgends so emotional wie im Private Banking, sagt Andres Arni, im Interview mit finews.ch. «Da erleben Sie alles», erklärt der Chef von Lombard Odier in der Deutschschweiz.

Herr Arni, ist die Genfer Privatbank Lombard Odier in Zürich eine andere?

Wir sind eine international ausgerichtete Schweizer Privatbank. In Zürich arbeiten vor allem Deutschschweizerinnen und Deutschschweizer für den Schweizer Markt.

Natürlich haben wir eine Affinität zur frankophonen Welt, da unser Hauptsitz in Genf ist. Aber wir besitzen auch eine eigene Identität.

Können Sie diese genauer beschreiben?

Unsere Mitarbeitenden haben einen starken Bezug zur Region. Sie leben hier. Auch die Kundinnen und Kunden sind mehrheitlich Deutschschweizer oder hier ansässig.

Wie viele Leute beschäftigten Sie in Zürich?

Knapp 140 Personen, verteilt auf die beiden Standorte Utoquai und Sihlstrasse.

Welche Grössenordnung hat das Deutschschweizer Geschäft im Vergleich zu demjenigen in der Romandie?

Wir sind seit über 30 Jahren in der Deutschschweiz präsent und sind hier etabliert. Mit vier Büros in der Romandie stammt aufgrund der Historie immer noch ein grosser Teil des Schweizer Geschäfts aus der Westschweiz.

«Mittlerweile stellt Lombard Odier oft Experten in Zürich ein, die für die ganze Gruppe tätig sind»

Wenn wir jedoch schauen, wo die Bank heute investiert, also beispielsweise in die Anzahl Kundenberaterinnen und -berater, dann ist es schon so, dass viele Mittel in die Deutschschweiz fliessen.

Wie erklären Sie diese Verlagerung nach Zürich?

Das Potenzial ist in Zürich oftmals grösser als in Lausanne, Vevey, Fribourg oder Genf. Das liegt daran, dass der Talentpool hier aufgrund der vielen Banken und Versicherungen rund viermal grösser ist als in der Romandie. Mittlerweile stellt Lombard Odier oft Experten in Zürich ein, die für die ganze Gruppe tätig sind. Die Verlagerung nach Zürich ist ein genereller Trend in der Schweizer Bankbranche.

Inwiefern?

Die Grossbanken haben in den vergangenen Jahren ihr internationales Geschäft in Zürich konzentriert. Früher wurde das Deutschlandgeschäft beispielsweise auch aus Basel heraus betrieben.

«Wir haben trotz der Corona-Pandemie laufend Bankmitarbeitende eingestellt»

Das Gleiche gilt für Mid- und Backoffice-Stellen. Dadurch ist der Personalbestand in Zürich überdurchschnittlich gewachsen. Wenn man beispielsweise einen Compliance-Officer für ein bestimmtes Land sucht, ist die Chance gross, dass man ihn in Zürich findet.

Sie stiessen im Dezember 2019 zu Lombard Odier. Was haben Sie seither erreicht?

Wir konnten das Geschäft in der Deutschschweiz sowohl hinsichtlich Kundenvermögen als auch Profitabilität kontinuierlich steigern. Gleichzeitig haben wir trotz der Corona-Pandemie laufend Bankmitarbeitende eingestellt, was bemerkenswert ist und für unsere Marke spricht, da während dieser Zeit viele Leute weniger geneigt waren, den Arbeitgeber zu wechseln. Inzwischen haben wir sogar noch zusätzliche Büroräume angemietet.

Wie wollen Sie weiterwachsen?

Lombard Odier wächst organisch, also nicht über Akquisitionen. Dies geschieht zum einen auf den bestehenden Kundebeziehungen zum andern durch die Einstellung zusätzlicher Kundenberaterinnen und -berater. Neben dem Schweizer Geschäft bauen wir auch selektiv einzelne Marktregionen aus, wie Lateinamerika, Asien und Grossbritannien. Darüber hinaus wachsen wir in den Bereichen Stiftungen und Family Offices.

«Bei Lombard Odier gibt es keine ‹reinen› Managers wie bei den Grossbanken»

Im Bereich Family Offices gibt es zwischen Zürich und Zug eine enorme Häufung solcher Unternehmen. Wir konnten bereits schöne Marktanteile hinzugewinnen. Ich selber betreue auch einige dieser Institutionen.

Sie betreuen noch selber Kunden?

Ja, bei Lombard Odier gibt es keine «reinen» Managers wie bei den Grossbanken. Selbst unser geschäftsführender Teilhaber Patrick Odier betreut noch Kundinnen und Kunden – alle anderen Partner übrigens auch.

Wachsen können Sie vor allem, wenn Sie sich gegenüber der Konkurrenz differenzieren. Wie tun Sie das?

Unsere Positionierung ist traditions- und wertebewusst – als unabhängige und familiengeführte Bank in der siebten Generation. Dabei stehen Sicherheit, Stabilität und Langfristigkeit im Zentrum, verbunden mit einem dicken Kapitalpolster. Darüber hinaus haben wir einen persönlichen Beratungsansatz und sind führend im Thema Nachhaltigkeit.

Nachhaltigkeit ist heutzutage bei praktisch allen Banken ein Thema.

Ja, das stimmt. Doch unser Angebot auf diesem Gebiet beruhen auf langjähriger Expertise und einem wissenschaftlichen Ansatz, für das wir im eigenen Haus Spezialisten haben und darüber hinaus auch mit der Universität von Oxford eine weitreichende Partnerschaft unterhalten. Damit sind wir äusserst glaubwürdig, gerade bei anspruchsvollen Kundinnen und Kunden, etwa auch bei Stiftungen.

«Die BLKB ist für uns so etwas wie der Pilot in der Schweiz und ein wichtiger Partner»

Unter diesen Prämissen konnten wir unseren Marktanteil stetig ausbauen. Kleinere Banken verfügen nicht über dieses Know-how. Das hat sich auch im Fall der Basellandschaftlichen Kantonalbank (BLKB) gezeigt, mit der wir eine Partnerschaft eingegangen sind.

Worauf beruht diese Zusammenarbeit?

In diesem Jahr bietet die BLKB Anlagefonds an, die durch uns verwaltet werden. In der Partnerschaft mit der BLKB prüfen wir noch weitere Private-Banking-Dienstleistungen, etwa diskretionäre Lösungen, so dass eine Kundin oder ein Kunde der BLKB dereinst sagen kann, ich möchte gerne ein Lombard-Odier-Mandat.

Wird es weitere solche Partnerschaften geben?

Einige Kantonalbanken haben sich bereits dafür interessiert, seit wir die Zusammenarbeit mit der BLKB angekündigt haben. Es gibt in dem Fall zwar keine Exklusivität, vorerst konzentrieren wir uns aber auf die BLKB. Die BLKB ist für uns so etwas wie der Pilot in der Schweiz und ein wichtiger Partner.

«Die Geschäftsmodelle brechen auf, und jeder Partner konzentriert sich auf seine Kernkompetenz»

In Asien, aber auch im Nahen Osten und in Lateinamerika haben wir ebenfalls Partnerschaften. Heutzutage muss man nicht mehr überall eine eigene Filiale aufmachen und Kunden akquirieren. Man arbeitet zusammen. Die Geschäftsmodelle brechen auf, und jeder Partner konzentriert sich auf seine Kernkompetenz.

Gibt es einen Mindestbetrag, um Kunde bei Lombard Odier zu werden?

Wir sind sicher keine Retailbank, insofern gibt es schon eine Einstiegsschwelle. Aber es ist nicht so, dass wir eine feste Mindestgrenze hätten. Wir schauen eher auf das Potenzial des Kunden. Generell lässt sich sagen, dass bei uns auch jüngere Leute, die ein Unternehmen gegründet haben, willkommen sind.

Mit anderen Worten, die Privatbanken sind da flexibler geworden.

Ja, im Vergleich zu früher ziemlich sicher.

Für Lombard Odier hat die Nachhaltigkeit oberste Priorität. Gleichzeitig steigt die Nachfrage nach Kryptowährungen, die sehr viel Strom zur Herstellung benötigen. Wie gehen Sie damit um?

Es gibt tatsächlich einige Leute, die sich dafür interessieren. Aber für mich ist es immer noch eine Randerscheinung. Für uns als Bank spielen digitale Vermögenswerte noch nicht eine so zentrale Rolle. Wir sehen auch die Nachfrage vorläufig nicht.

Wir sind aber sicher offen, insbesondere was die Technologie dahinter (Blockchain) angeht – allerdings müssen sich viele Frage, etwa mit dem Energieverbrauch beim Mining von Kryptowährungen, noch klären. Sonst bleiben viele der Meinung, Kryptowährungen seien keine nachhaltige Technologie. Auf jeden Fall werden wir die Entwicklungen in diesem Bereich aufmerksam verfolgen.

«Daraus ist ein riesiger Markt entstanden, den man nicht mehr ignorieren kann»

Zusätzlich werden wir durch unsere Zusammenarbeit mit dem Fintech Taurus an der Spitze der technologischen Entwicklungen im Bereich Blockchain und digitale Vermögenswerte stehen.

Im Gegensatz zu den digitalen Vermögenswerten scheint für Lombard Odier das Geschäft mit den unabhängigen Vermögensverwaltern sehr wichtig zu sein. Warum?

Das Volumen an Kundengeldern der unabhängigen Vermögensverwalter (englisch: External Asset Managers, EAM) ist seit der Finanzkrise von 2008/09 enorm gestiegen, weil sich viel Bankmitarbeitende selbständig gemacht haben. Daraus ist ein riesiger Markt entstanden, den man nicht mehr ignorieren kann. Als Privatbank bieten wir mit unserem EAM-Desk – analog zum Private Banking – einen individuellen Service; persönliche Beratung, ausgewählte Anlagethemen, Expertise je nach Bedarf.

Findet die Konsolidierung unter den EAMs nun statt oder nicht?

Es gibt zwei Treiber: einerseits die Nachfolgethematik, weil viele EAMs heute über 60 Jahre alt sind und früher oder später aufhören werden, und andererseits den regulatorischen Faktor, der einen enormen Druck auf die einzelnen Unternehmen ausübt. Das führt über kurz oder lang zu einer Konsolidierung.

Verlieren Sie dadurch Kunden?

Nein, ich würde eher sagen, das ist eine Opportunität, um grössere und stärkere EAM-Kunden zu gewinnen. Wir haben uns ohnehin nie auf die kleinen EAMs fokussiert, sondern eher auf jene, die eine gewisse Grösse haben, um auch einen individuellen Service von uns beanspruchen zu können. Künftig wird es weniger Kleine geben, weil sie sich zusammenschliessen. Das ist für uns interessant.

Wo liegen die grössten Herausforderungen, mit denen Lombard Odier heute konfrontiert ist?

Das regulatorische Umfeld ist sicherlich eine, besonders im grenzüberschreitenden Geschäft, wo der Marktzugang zur EU für viele Akteure noch immer nicht gelöst ist. Eine weitere Herausforderung ist sicherlich die Frage, wie man in Zukunft erfolgreich investiert, insbesondere im Bereich Nachhaltigkeit.

«Heute stehen wir in einem ‹War for Talents› – schon bei den Jüngsten»

Vieles hängt davon ab, wie unsere Welt morgen aussehen wird, und was der Kunde nachfragt. Wir sind aber von den Opportunitäten für unsere Kunden überzeugt. Last but least müssen wir den richtigen Nachwuchs mit den richtigen Werten sicherstellen.

Was meinen Sie damit?

Heute stehen wir in Konkurrenz zu Firmen wie Google oder Roche. Universitätsabgänger gehen nicht mehr primär zu einer Bank, wie das vor 15 Jahren noch oft der Fall war. Heute allerdings stehen wir in einem «War for Talents» – schon bei den Jüngsten. Es gibt aber im Bereich Banking noch nie so viele interessante Gelegenheiten wie heute – etwa in den Bereichen Technologie oder Nachhaltigkeit.

Sie gehören tatsächlich noch zu jener Generation. Wieso sind Sie ins Banking eingestiegen?

Als ich zur Jahrtausendwende die Universität abgeschlossen habe, hat man zuerst versucht, bei einer Bank anzuheuern oder man ist ins Consulting eingestiegen. Ich war zuerst im Consulting und habe dann nach drei Jahren zur Credit Suisse gewechselt.

Was macht das Bankwesen für Sie persönlich spannend?

Sicherlich der Umgang mit den Menschen. Häufig hat man es mit der Lebensgeschichte einer Familie zu tun. Die Beziehungspflege mit den Kunden ist nirgends so emotional wie im Private Banking. Da erleben Sie alles – ich begleite meine Kunden durchs Leben.

Andreas Arni ist seit Anfang Dezember 2019 Leiter der Zürcher Geschäftsstelle von Lombard Odier und verantwortet darüber hinaus das Schweizer Inlandgeschäft (Swiss Domestic Market). Er schloss sein Ökonomiestudium an der Universität St. Gallen mit einem PhD ab. Zuletzt war er bei der Credit Suisse tätig, wo er neben seiner Funktion als Head of Entrepreneurs & Executives Switzerland auch Mitglied des Private Banking Management Committee Switzerland war. Zuvor war er in ähnlicher Funktion bei der UBS aktiv. Er verfügt über mehr als zwanzig Jahre Erfahrung im Vermögensverwaltungsgeschäft.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.64%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.63%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.16%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.06%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.52%