Eine Auslandsbank in Genf hat gegen Geldwäscherei-Vorschriften verstossen und ist nun von der Finanzaufsicht streng sanktioniert worden. Das Vorgehen der Behörde dürfte in Zusammenhang mit dem europaweit gesuchten Ex-Präsidenten der libanesischen Zentralbank stehen.

In der sich über Jahre hinziehenden Affäre um Geldwäsche und Veruntreuung rund um den einstigen obersten Notenbanker im Libanon hat die Eidgenössische Finanzmarktaufsicht (Finma) durchgegriffen. Wie die Finanzaufsicht am Montag berichtete, hat sie ein Enforcementverfahren gegen die Banque Audi (Suisse) abgeschlossen.

Gewinne eingezogen

In der Folge hat sie beim Genfer Institut Gewinne von 3,9 Millionen Franken eingezogen sowie einen Eigenmittel-Zuschlag von 19 Millionen Franken verordnet.

Dies, nachdem die Finma feststellte, dass die Auslandsbank ihre Pflichten in der Geldwäschereiprävention verletzt und damit schwer gegen Finanzmarktrecht verstossen hatte. Ein Enforcementverfahren gilt als die schärfste Waffe im Instrumentarium der Schweizer Behörde.

Berufsverbot drohte

Die Bank habe im nun abgeschlossenen Verfahren kooperiert und Massnahmen zur Wiederherstellung des ordnungsgemässen Zustands ergriffen, wie es weiter hiess. Während zweier Jahren oder bis zur vollständigen Umsetzung dieser Massnahmen darf die Bank nun keine neuen Beziehungen zu politisch exponierten Personen sowie zu Geschäftskunden mit hohen Risiken eröffnen, verfügte die Aufsicht ebenfalls.

Weiter wurden Personen auf mehreren Schlüsselpositionen ausgetauscht und die Ressourcen in der Compliance deutlich erhöht. Den scheidenden Banker drohte offenbar sogar ein Berufsverbot, wie sich aus der Finma-Mitteilung herauslesen lässt. «Die mutmasslich für die Verletzungen von Aufsichtsrecht hauptsächlich verantwortlichen Personen haben die Bank und den Schweizer Finanzplatz verlassen. Die Finma verzichtet daher auf Verfahren gegen natürliche Personen, die mit einem Berufsverbot für den Schweizer Finanzplatz enden könnten», so die Aufsicht im O-Ton.

Im Jahr 2022 Verfahren eingeleitet

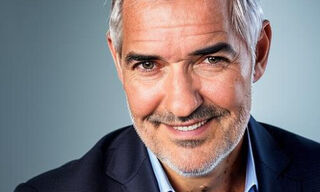

Die in aller Öffentlichkeit gemassregelte Banque Audi (Suisse) gehört zu einer libanesischen Bankengruppe. Wie die Finma bereits im Februar 2023 angekündigt hatte, untersuchte sie rund zwölf Geldhäuser in der Schweiz auf mutmasslichen Kundenbeziehungen im Libanon-Komplex rund um Riad Salameh (Bild unten), den langjährigen ehemaligen Präsidenten der libanesischen Zentralbank.

Bei zwei Instituten leitete die Aufsicht zudem ein Enforcement-Verfahren ein. Der Ausgang des zweiten Enforcement-Verfahrens ist noch nicht bekannt. Laut Presseberichten soll sich die Finma auch die Privatbanken Julius Bär und HSBC Schweiz angeschauft haben.

(Bild: Keystone)

Wie aus der Mitteilung vom Montag nun weiter hervorging, war die Finma bei der Banque Audi bereits anlässlich einer Vor-Ort-Kontrolle im Jahr 2021 vorstellig geworden und hatte dort die Kundenbeziehung zu politisch exponierten Personen aus mehreren Ländern geprüft. Sie sei dabei auf schwerwiegende Mängel in der Geldwäschereiprävention gestossen. Dies wiederum veranlasste die Behörde im Jahr darauf, ein Enforcementverfahren zu eröffnen.

Revision warnte

Dessen Befunde hat sich nun öffentlich gemacht. Im Rahmen der Kontrolle habe die Finma standardmässig alle Berichte der internen Revision eingefordert, heisst es. Die interne Revision der Bank hatte in einem spezifischen Bericht auf Mängel in der Geldwäschereiprävention bei bestimmten Beziehungen hingewiesen und Massnahmen verlangt. Dieser spezifische Bericht wurde gegenüber der Finma jedoch zunächst nicht erwähnt und ihr auch nicht übergeben.

Neben dieser «schweren Verletzung» der Auskunftspflicht stellte die Behörden weiter fest, dass die Bank die Herkunft von Vermögenswerten auf risikoreichen Kundenbeziehungen unzureichend abgeklärt hatte. Beispielsweise traf auf dem Konto eines hohen libanesischen Beamten eine Zahlung einer politisch exponierten Person ein. Dieser Betrag wurde in der Folge weiterüberwiesen. Obwohl die Bank den Zweck dieser Transaktionen nicht abklären konnte, verzichtete sie auf eine Meldung an die Meldestelle für Geldwäscherei.

Bundesanwaltschaft stellte Rechtshilfe-Gesuch

In weiteren Fällen von Kundenbeziehungen zu politisch exponierten Personen aus anderen Ländern existierten Presseartikel zu möglicherweise unrechtmässig erlangten Vermögen dieser Personen. Diesen Verdachtsmomenten ging die Bank nicht ausreichend nach, und sie konnte diese nicht ausräumen. Damit verstiess die Bank schwer gegen die gelwäschereirechtlichen Vorschriften, betonte die Finma.

In der Mitteilung vom Montag fällt der Name Salamehs kein einziges Mal; dabei beschäftigt der frühere Währungshüter Ermittler in ganz Europa. So fahnden Deutschland und Frankreich per Haftbefehl nach dem Libanesen. In der Schweiz hat die Bundesanwaltschaft im Jahr 2021 nach der Verdachtsmeldung einer Genfer Bank eine Untersuchung eingeleitet und ein Rechtshilfegesuch an Libanon gestellt. Auch in Luxemburg und Liechtenstein wird gegen Salameh ermittelt.

Abgezweigte Millionen in Luxusimmobilien investiert?

Dieser wird gemeinsam mit seinem Bruder verdächtigt, mehr als 300 Millionen Dollar von der libanesischen Zentralbank veruntreut und über Briefkastenfirmen mit Sitz auf den Britischen Jungferninseln teils auf Konten bei Schweizer Banken transferiert zu haben. Mit den Geldern sollen die beiden Brüder luxuriöse Liegenschaften in mehreren Staaten Europas gekauft haben. Der Libanon gilt aktuell als «failed state», und das Finanzwesen des Nahost-Landes ist kollabiert.

-

Ja, es gab keine andere, wirtschaftlich sinnvolle Alternative.26.61%

-

Nein, man hätte die Credit Suisse abwickeln sollen.18.59%

-

Nein, der Bund hätte die Credit Suisse übernehmen sollen.28.19%

-

Man hätte auch ausländische Banken als Käufer zulassen sollen.9.08%

-

Man hätte eine Lösung mit Schweizer Investoren suchen sollen.17.53%